Avertissement : Ce qui suit est uniquement à des fins d'information et ne doit pas être interprété comme un conseil financier.

Les pools de liquidité sont la pierre angulaire de la plupart des protocoles financiers décentralisés (DeFi) modernes. Ils permettent à de nombreuses applications DeFi (dApps) les plus populaires de fonctionner et offrent un moyen pour les investisseurs en crypto-monnaies gagnez des rendements sur leurs actifs numériques.

Au moment de la rédaction, il est estimé qu'il y a plus de 45 milliards de dollars de valeur verrouillée dans des pools de liquidité.

Mais que sont les pools de liquidité et pourquoi jouent-ils un rôle si important dans la DeFi?

Cet article explique ce que sont les pools de liquidité, comment ils fonctionnent et pourquoi ils sont si cruciaux pour l'écosystème DeFi.

Qu'est-ce qu'un pool de liquidité?

Un pool de liquidité est une collection d'actifs numériques accumulés pour permettre le trading sur un échange décentralisé (DEX). Ils sont créés lorsque les utilisateurs verrouillent leur cryptomonnaie dans des contrats intelligents qui permettent ensuite aux jetons d'être utilisés par d'autres.

Liquidité est la capacité d'un actif à être vendu ou échangé rapidement et sans affecter le prix. En d'autres termes, la liquidité est une mesure de la facilité avec laquelle un actif peut être converti en liquidités.

Les pools de liquidité sont une partie essentielle des échanges décentralisés. Ils fournissent la liquidité nécessaire à ces échanges crypto pour fonctionner, un peu comme la façon dont les entreprises transforment l'argent en dette ou en équité via prêts.

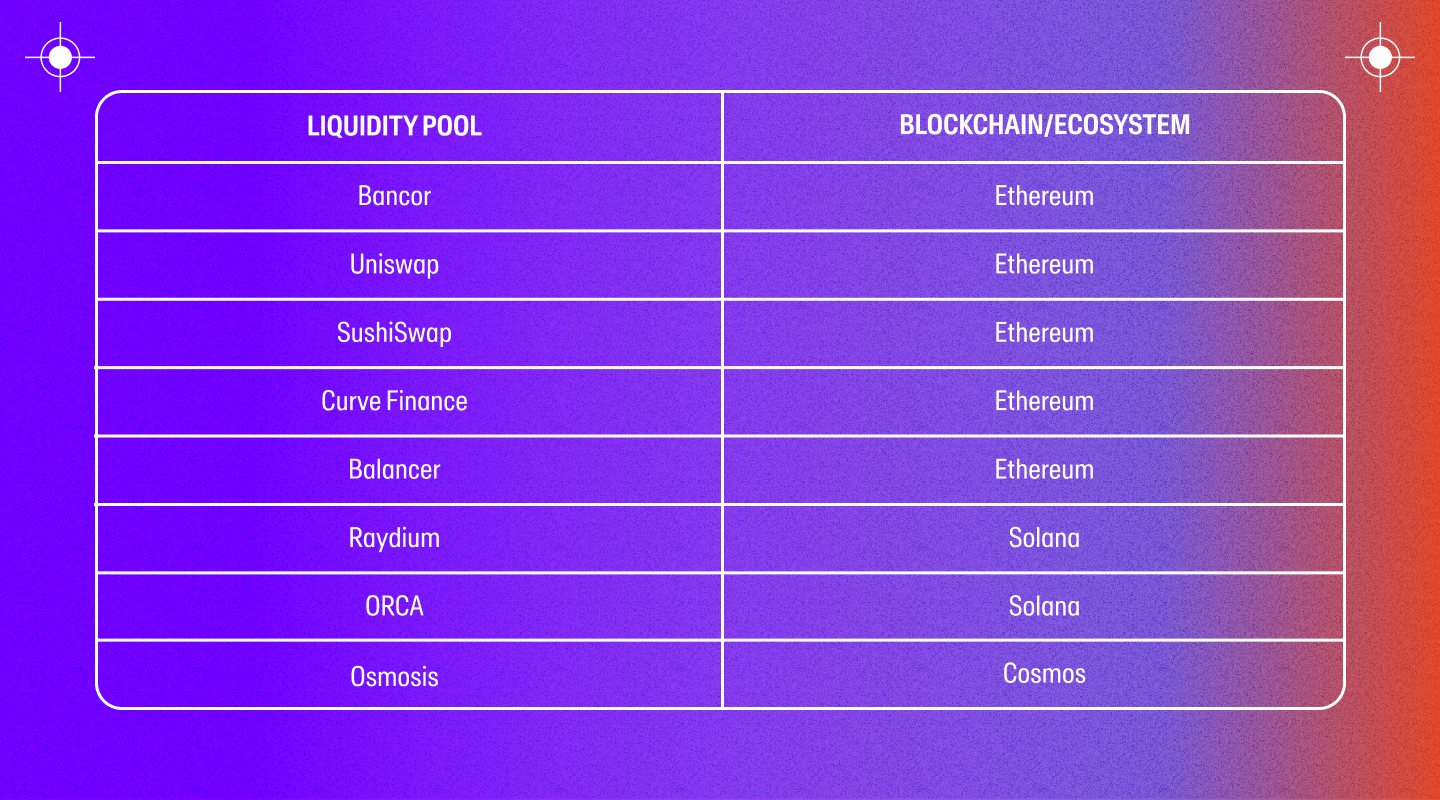

Voici quelques exemples de pools de liquidités populaires et de réseau blockchain sur lequel ils opèrent :

Un DEX est une bourse décentralisée qui ne dépend pas d'un tiers pour détenir les fonds des utilisateurs. Au lieu de cela, les utilisateurs de DEX transigent directement entre eux. Les DEX nécessitent plus de liquidité que les bourses centralisées (CEXs), cependant, car ils n'ont pas les mêmes mécanismes en place pour faire correspondre les acheteurs et les vendeurs.

Ils utilisent des teneurs de marché automatisés (AMMs), qui sont essentiellement des fonctions mathématiques qui dictent les prix en fonction de l'offre et de la demande.

Vous pouvez penser aux pools de liquidité comme des réservoirs financés par la foule de cryptomonnaies auxquels tout le monde peut accéder. En échange de leurs services, les fournisseurs de liquidité (LP) gagnent un pourcentage des frais de transaction pour chaque interaction par les utilisateurs.

Sans liquidité, les AMM ne seraient pas en mesure de mettre en relation les acheteurs et les vendeurs d'actifs sur un DEX, et tout l'écosystème DeFi s'arrêterait.

Comment fonctionnent les pools de liquidité?

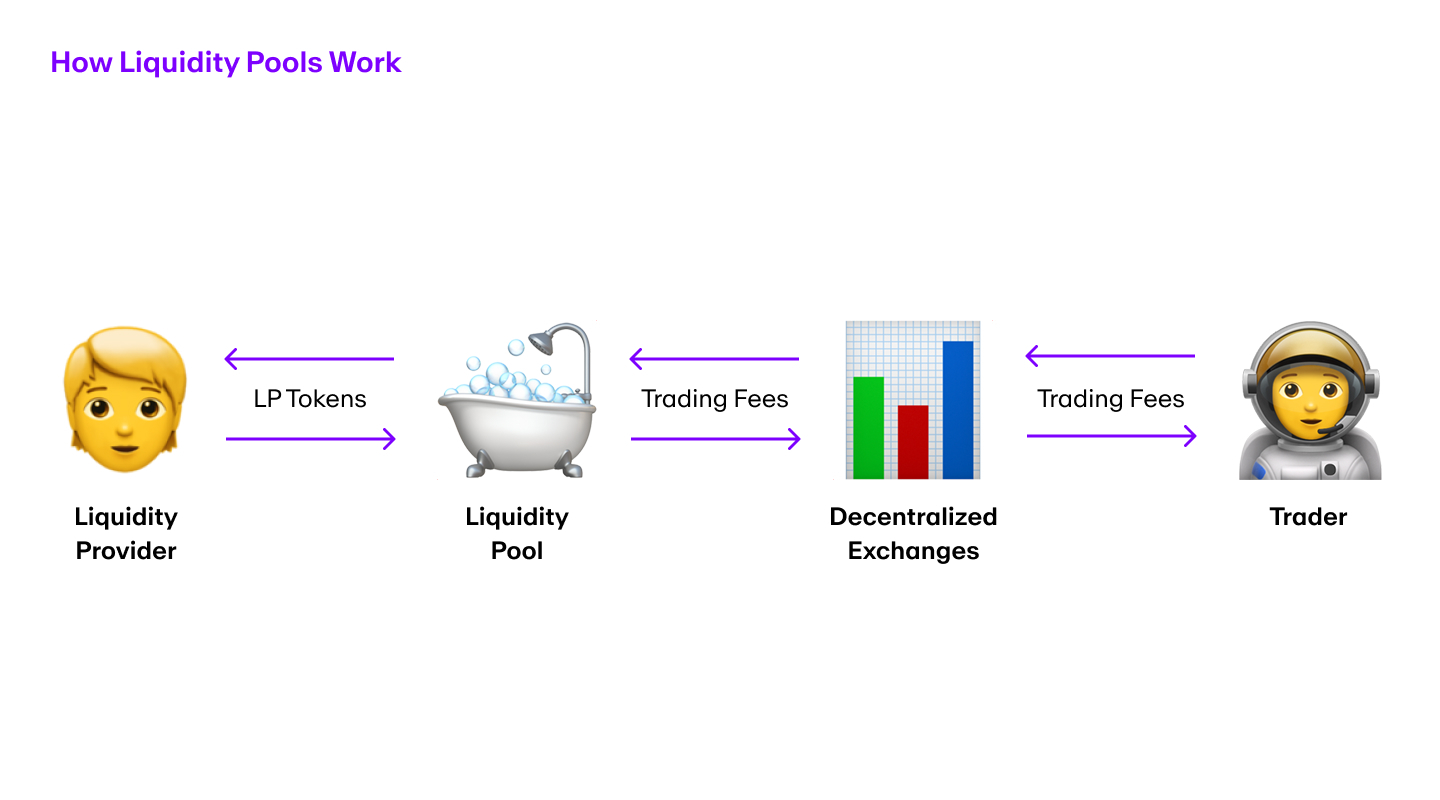

Les pools de liquidité sont créés lorsque les utilisateurs (appelés fournisseurs de liquidité) déposent leurs actifs cryptographiques dans un contrat intelligent. Ces actifs peuvent ensuite être échangés les uns contre les autres sur un DEX.

Lorsqu'un utilisateur fournit de la liquidité, un contrat intelligent émet des tokens de pool de liquidité (LP). Ces tokens représentent la part des actifs du fournisseur dans le pool de liquidité.

Contrairement aux échanges de cryptomonnaies traditionnels qui utilisent des carnets de commandes, le prix sur une DEX est généralement fixé par un Automated Market Maker (AMM). Lorsqu'une transaction est exécutée, l'AMM utilise une formule mathématique pour calculer combien de chaque actif dans le pool doit être échangé pour compléter la transaction.

Les tokens LP peuvent être échangés contre les actifs sous-jacents à tout moment, et le contrat intelligent émettra automatiquement le nombre approprié d'actifs sous-jacents à l'utilisateur.

Pourquoi les pools de liquidité sont-ils importants ?

Les pools de liquidité sont au cœur de la finance décentralisée (DeFi) car le trading peer-to-peer n'est pas possible sans eux. Voici quelques raisons pour lesquelles les pools de liquidité jouent un rôle si important.

Les pools de liquidités permettent aux utilisateurs de trader sur les DEX

Les pools de liquidités fournissent la liquidité nécessaire au fonctionnement des échanges décentralisés en permettant aux utilisateurs de déposer leurs actifs numériques dans un pool, puis d'échanger les jetons du pool sur le DEX.

Les pools de liquidités éliminent les intermédiaires et les entités centralisées

Les pools de liquidités utilisent des teneurs de marché automatisés (AMM) pour fixer les prix et mettre en relation les acheteurs et les vendeurs. Cela élimine le besoin des échanges centralisés, ce qui peut augmenter la confidentialité et l'efficacité des transactions.

Les fournisseurs de liquidités reçoivent des incitations

Les pools de liquidités ouvrent la voie aux fournisseurs de liquidités pour gagner des intérêts sur leurs actifs numériques. En verrouillant leurs jetons dans un contrat intelligent, les utilisateurs peuvent gagner une partie des frais de transaction générés par l'activité de trading dans le pool.

Cela incite les utilisateurs à fournir de la liquidité au pool, et cela aide à s'assurer qu'il y a suffisamment de liquidité disponible pour soutenir l'activité de trading sur le DEX.

Quel est le but des pools de liquidité ?

L'objectif principal des pools de liquidité est de faciliter le trading peer-to-peer (P2P) sur les échanges décentralisés. En fournissant un approvisionnement constant d'acheteurs et de vendeurs, les pools de liquidité garantissent que les transactions peuvent être exécutées rapidement et efficacement.

Beaucoup de gens utilisent les pools de liquidité comme outil financier pour participer à l'agriculture de rendement. Également appelée « liquidité minière », l'agriculture de rendement est le processus de fourniture de liquidité à un pool afin de gagner une partie des frais de transaction générée par l'activité sur les plateformes DeFi.

L'agriculture de rendement est souvent comparée à staking mais ce n'est pas la même chose.

Lisez notre article approfondi sur le différences entre le yield farming et le staking pour en savoir plus.

Staking superfluide

Un concept légèrement plus avancé à apprendre est le « staking superfluide ».

Comme discuté, les fournisseurs de liquidité reçoivent des jetons LP lorsqu'ils fournissent de la liquidité au pool. Avec le staking superfluide, ces jetons de pool de liquidité peuvent alors être stakés pour gagner plus de récompenses.

Ainsi, non seulement les utilisateurs gagnent des revenus grâce à l'activité de trading décentralisé dans le pool, mais ils gagnent également des rendements en stakant les jetons de liquidité qu'ils reçoivent.

Combien les fournisseurs de liquidité gagnent-ils des pools de liquidité ?

Le montant qu'un fournisseur de liquidité gagnera lorsqu'il fournit des liquidités à un pool peut varier en fonction de plusieurs facteurs différents.

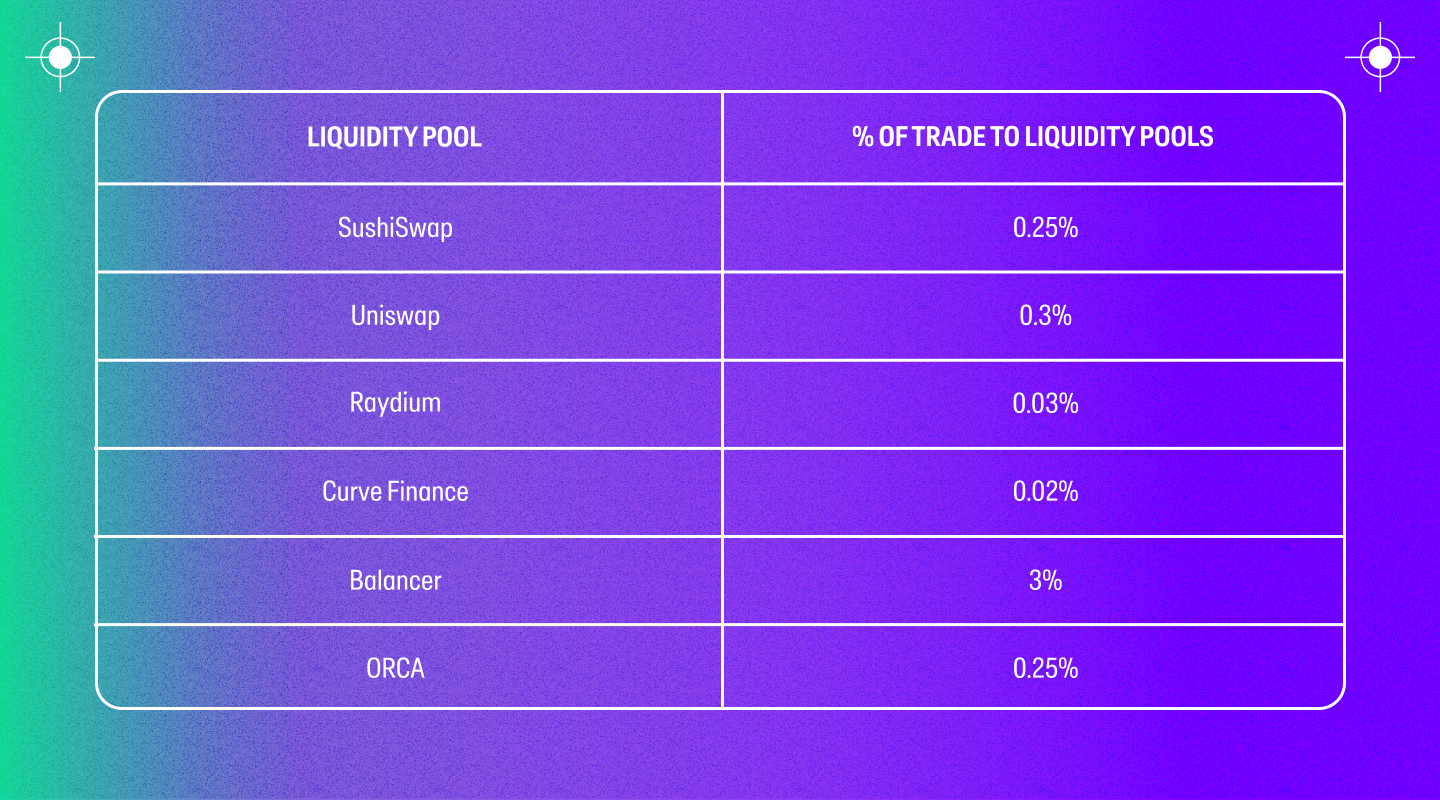

Ci-dessous un tableau de quelques DEX populaires et les paiements correspondants pour les FLs.

Le montant exact gagné par un fournisseur de liquidité dépendra de la taille du pool, de l'activité de trading décentralisée et des frais de transaction qui sont facturés.

Une simple analogie peut vous aider à comprendre :

Supposons que vous et quatre de vos amis investissiez chacun 100 $ pour démarrer un stand de limonade de 500 $. Si vous gardez l'entreprise telle qu'elle est, alors chacun de vous posséderait un cinquième de l'entreprise (divisée par cinq personnes).

Mais si vous développez l'entreprise en achetant plus de machines à limonade, alors le pourcentage de propriété de chaque personne changerait en fonction de l'argent qu'ils ont investi.

Le même principe s'applique aux pools de liquidité. Les actifs dans le pool sont analogues aux machines à limonade, et les utilisateurs qui fournissent ces actifs sont comme les amis qui ont investi dans l'entreprise.

La taille de la part d'un utilisateur dans le pool dépend de la quantité de l'actif sous-jacent qu'il a fourni. Donc, si un pool contient des actifs d'une valeur de 100 $ et qu'un utilisateur a fourni 10 % de ces actifs, alors cet utilisateur posséderait 10 % du pool et gagnerait 10 % des récompenses distribuées à partir des frais de transaction.

Risques liés aux pools de liquidité

Comme tout investissement en crypto crypto investissement, il y a toujours des risques impliqués (particulièrement vrai quand il s'agit de finance décentralisée). Voici quelques risques que vous devriez connaître.

Perte impermanente

Perte impermanente est le type de risque le plus courant pour les fournisseurs de liquidité.

Elle se produit lorsque le prix de l'actif sous-jacent dans le pool fluctue à la hausse ou à la baisse. Lorsque cela se produit, la valeur des jetons du pool fluctuera également.

Si le prix de l'actif sous-jacent diminue, alors la valeur des jetons de la réserve diminuera également.

La raison pour laquelle cela est considéré comme un risque est qu'il existe toujours la possibilité que le prix de l'actif sous-jacent puisse diminuer et ne jamais se rétablir. Si cela se produit, alors le fournisseur de liquidité subirait une perte.

Une perte impermanente peut également se produire lorsque le prix de l'actif augmente considérablement.

Cela pousse les utilisateurs à acheter dans le pool de liquidité à un prix inférieur à celui du marché et à vendre ailleurs. Si l'utilisateur quitte le pool de liquidité lorsque l'écart de prix est important, alors la perte impermanente sera "enregistrée" et sera donc permanente.

Il convient de noter que les pools de liquidité avec des actifs à faible volatilité tels que les stablecoins ont historiquement enregistré la moindre perte impermanente.

Voir nos Prix du Bitcoin et Prix de l'Ethereum pages pour les prix en direct et les données du marché de ces principales cryptomonnaies.

Contrats intelligents buggés

L'un des plus grands risques liés aux pools de liquidité est le risque de contrat intelligent. C'est le risque que le contrat intelligent qui régit le pool puisse être exploité par des hackers.

Si les hackers parviennent à trouver un bug dans le contrat intelligent, ils peuvent être en mesure de vider le pool de liquidité de tous ses actifs.

Par exemple, un hacker pourrait emprunter un grand nombre de jetons en prenant un prêt éclair et exécuter une série de transactions qui aboutiraient finalement au drainage des fonds, ce qui est arrivé lors de l' attaque par prêt éclair de 2020 sur le protocole Balancer.

C'est pourquoi il est fortement recommandé d'investir uniquement dans des pools de liquidité qui ont été audités par une société réputée, ce qui peut aider à réduire la probabilité d'interagir avec des contrats intelligents potentiellement vulnérables.

Forte glissement dû à une faible liquidité

Un autre risque à prendre en compte est la faible liquidité. Si un pool n'a pas une liquidité suffisante, il pourrait connaître un fort glissement lorsque les échanges sont exécutés.

Ce que cela signifie essentiellement, c'est que la différence de prix entre la transaction effectuée et l'échange exécuté est importante. En effet, lorsque le pool de liquidité est petit, même une petite transaction modifie grandement la proportion des actifs.

Mais que se passe-t-il si vous souhaitez toujours interagir avec le pool mais sans risquer un glissement que vous ne pouvez pas vous permettre ?

Heureusement, la plupart des plateformes d'échange décentralisées vous permettront de définir des limites de glissement en pourcentage de la transaction. Mais gardez à l'esprit qu'une limite de glissement faible peut retarder la transaction ou même l'annuler.

Par exemple, si vous créez une collection NFT populaire en même temps que plusieurs autres, vous voudrez idéalement que votre transaction soit exécutée avant que tous les actifs soient achetés. Dans de tels cas, vous pourriez bénéficier de la définition d'une limite de glissement plus élevée.

Transactions de frontrunning

Un autre risque courant est le frontrunning. Cela se produit lorsqu'un utilisateur essaie d'acheter ou de vendre un actif en même temps qu'un autre utilisateur exécute une transaction.Le premier utilisateur parvient à acheter l'actif avant le second utilisateur, puis à le lui revendre à un prix plus élevé. Cela permet au premier utilisateur de réaliser un profit aux dépens du second utilisateur.

Cela est principalement observé sur les réseaux à débit lent et les pools à faible liquidité (en raison du glissement).

Comment créer un pool de liquidité

Pour créer un pool de liquidité, vous devez déposer une valeur égale de deux actifs différents dans le pool. Ceux-ci sont appelés « paires de trading ».

Par exemple, disons que vous voulez créer un pool contenant la paire de trading ETH/USDC. Vous devriez déposer une valeur égale des deux actifs dans le pool de liquidité.

Traditionnellement, vous devriez acquérir la valeur équivalente des actifs et les mettre manuellement dans le pool.

Certains protocoles, comme Bancor et Zapper, simplifient cela en permettant aux utilisateurs de fournir de la liquidité avec un seul actif. Cela économise beaucoup de temps et d'efforts pour les utilisateurs car ils n'ont pas à effectuer de calculs manuels ou à acquérir le deuxième actif.

Vous trouverez ci-dessous quelques ressources utiles si vous souhaitez créer un pool de liquidité sur les plateformes DeFi courantes :

- Fournir de la liquidité sur Uniswap

- Fournir de la liquidité sur SushiSwap

- Fournir de la liquidité sur PancakeSwap

- Fournir de la liquidité sur Raydium

- Fournir de la liquidité sur Osmosis

Questions fréquemment posées sur les pools de liquidité (FAQ)

Quels sont les indicateurs d'un pool de liquidité fonctionnel ?

Certains indicateurs d'un pool de liquidité fonctionnel incluent un audit par une entreprise réputée, une grande quantité de liquidité et un volume de trading élevé.

Il est également important de considérer les frais associés au pool ainsi que les risques impliqués.

Pouvez-vous gagner de l'argent avec les pools de liquidité ?

Oui, vous pourriez potentiellement gagner de l'argent grâce à la fourniture de liquidité, bien que les utilisateurs doivent se méfier de l'attrait des revenus passifs via la finance décentralisée. Bien que vous gagniez des frais à chaque fois qu'une transaction est effectuée dans le pool, vous pouvez également perdre de l'argent en fournissant de la liquidité à un pool, comme nous l'avons résumé en listant certains des principaux risques plus tôt dans cet article.

Conclusions récentes montrent également que plusieurs fournisseurs de liquidité eux-mêmes perdent en fait plus d'argent qu'ils n'en gagnent.

Marchés haussiers présentent la meilleure opportunité de réaliser des profits à partir des pools de liquidité car il y a généralement beaucoup d'activité de trading pendant ces périodes et le prix des actifs peut également augmenter, réduisant ainsi votre perte éphémère (tant que l'un des actifs de la paire de liquidité n'est pas un stablecoin).

Dans un marché baissier, en revanche, le risque de perte éphémère pourrait être beaucoup plus élevé en raison de la baisse du marché. Cela n'est vrai, cependant, que lorsque la chute du prix d'un actif est supérieure à l'appréciation de la paire.

Quels sont quelques exemples courants de pools de liquidité ?

Voici quelques plateformes couramment utilisées par les fournisseurs de liquidité dans la finance décentralisée :

Commencez à fournir des liquidités aujourd'hui

En fournissant des liquidités aux plateformes DeFi, vous pouvez gagner des intérêts et faire croître votre portefeuille crypto.

Pour commencer votre aventure dans les pools de liquidités, il suffit de acheter des cryptos via MoonPay en utilisant une carte, un mode de paiement mobile comme Google Pay, ou un virement bancaire.

Le widget de MoonPay offre un moyen rapide et facile de acheter du Bitcoin, Ethereum, et plus de 50 autres cryptomonnaies.

MoonPay facilite également la vente de crypto lorsque vous décidez qu'il est temps de retirer, y compris plusieurs jetons mentionnés dans cet article comme ETH et USDC. Il suffit d'entrer le montant du jeton que vous souhaitez vendre et d'entrer les détails où vous souhaitez recevoir vos fonds.

.png)

.png?w=3840&q=90)